| 新个税:不看肯定多缴税,看了估计也会多缴! | |

| 日期:2018-12-29 人气:2309 | |

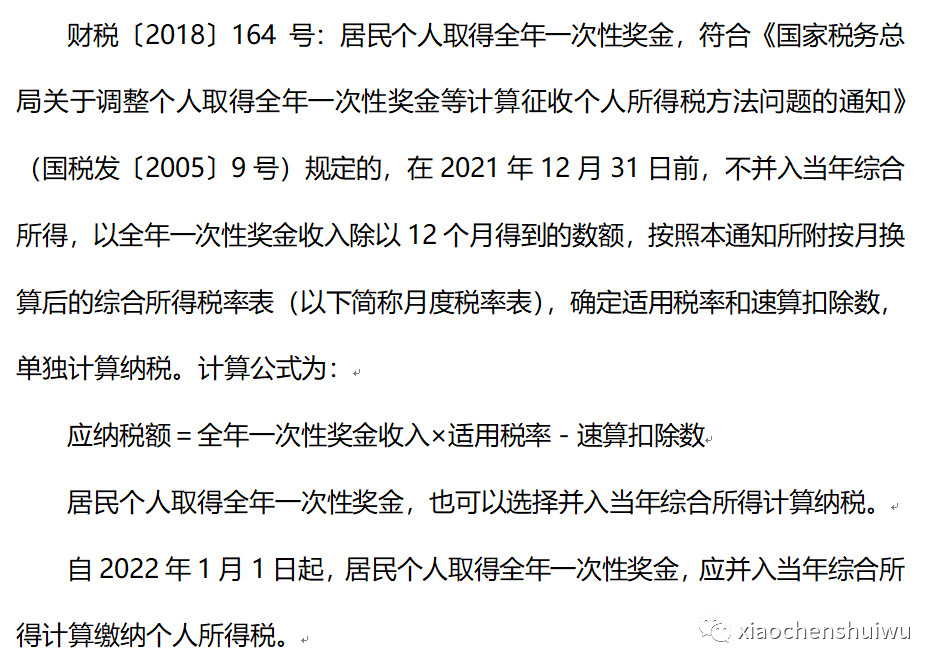

一、年终奖个税太多坑—奥数题 【例】某居民个人2019年度,工资薪金所得(没有其他综合所得)8万元,减除费用6万元,自行缴纳三险一金1.5万元,子女教育费专项附加扣除0.6万元(500元×12月),赡养老人专项附加扣除2.4万元(2000元×12月),住房租赁专项附加扣除1.8万元(1500元×12月),则:

情形一:取得年终奖4万元 1. 取得年终奖不并入当年综合所得 (1)工资薪金所得(综合所得)缴纳个税: 8万元-(6+1.5+0.6+2.4+1.8)万元=-4.3万元,不需要缴纳个税 (2)年终奖所得缴纳个税: 先找税率:4万/12=0.33万元,适用税率10%,速算扣除数210; 再计算年终奖所得缴纳个税:4万*10%-210元=3790元 (3)总共缴纳个税:0+3790元=3790元

2.取得年终奖并入当年综合所得 工资薪金所得(综合所得)缴纳个税:(8+4)万元-(6+1.5+0.6+2.4+1.8)万元=-0.3万元,不需要缴纳个税 3.取得年终奖不并入当年综合所得缴纳个税3790元;取得年终奖并入当年综合所得缴纳个税0元,两者缴纳个税相差3790元。

情形二:取得年终奖10万元 1.取得年终奖不并入当年综合所得 (1)工资薪金所得(综合所得)缴纳个税: 8万元-(6+1.5+0.6+2.4+1.8)万元=-4.3万元,不需要缴纳个税 (2)年终奖所得缴纳个税: 先找税率:10万/12=0.83万元,适用税率10%,速算扣除数210; 再计算年终奖所得缴纳个税:10万*10%-210元=9790元 (3)总共缴纳个税:0+9790元=9790元

2.取得年终奖并入当年综合所得 工资薪金所得(综合所得)缴纳个税: 先找税率:(8+10)万元-(6+1.5+0.6+2.4+1.8)万元=5.7万元,适用税率10%,速算扣除数2520元, 再计算工资薪金所得(综合所得)缴纳个税:5.7*10%-2520元=3180元或3.6万*3%+(5.7-3.6)万*10%=3180元(用不用速算扣除数计算结果一样)

3.部分年终奖(7.9万元)并入当年综合所得 (1)工资薪金所得(综合所得)缴纳个税: (8+7.9)万元-(6+1.5+0.6+2.4+1.8)万元=3.6万元, 缴纳个税:3.6万元*3%=1080元 (2)剩余2.1万元(10-7.9)年终奖所得缴纳个税: 先找税率:2.1万/12=0.175万元,适用税率3%; 再计算年终奖所得缴纳个税:2.1万*3%=630元 (3)总共缴纳个税:1080+630元=1710元 提醒:不要问我为什么把10万元年终奖拆成7.9万元+2.1万元,因为两者适应税率都“最低”。

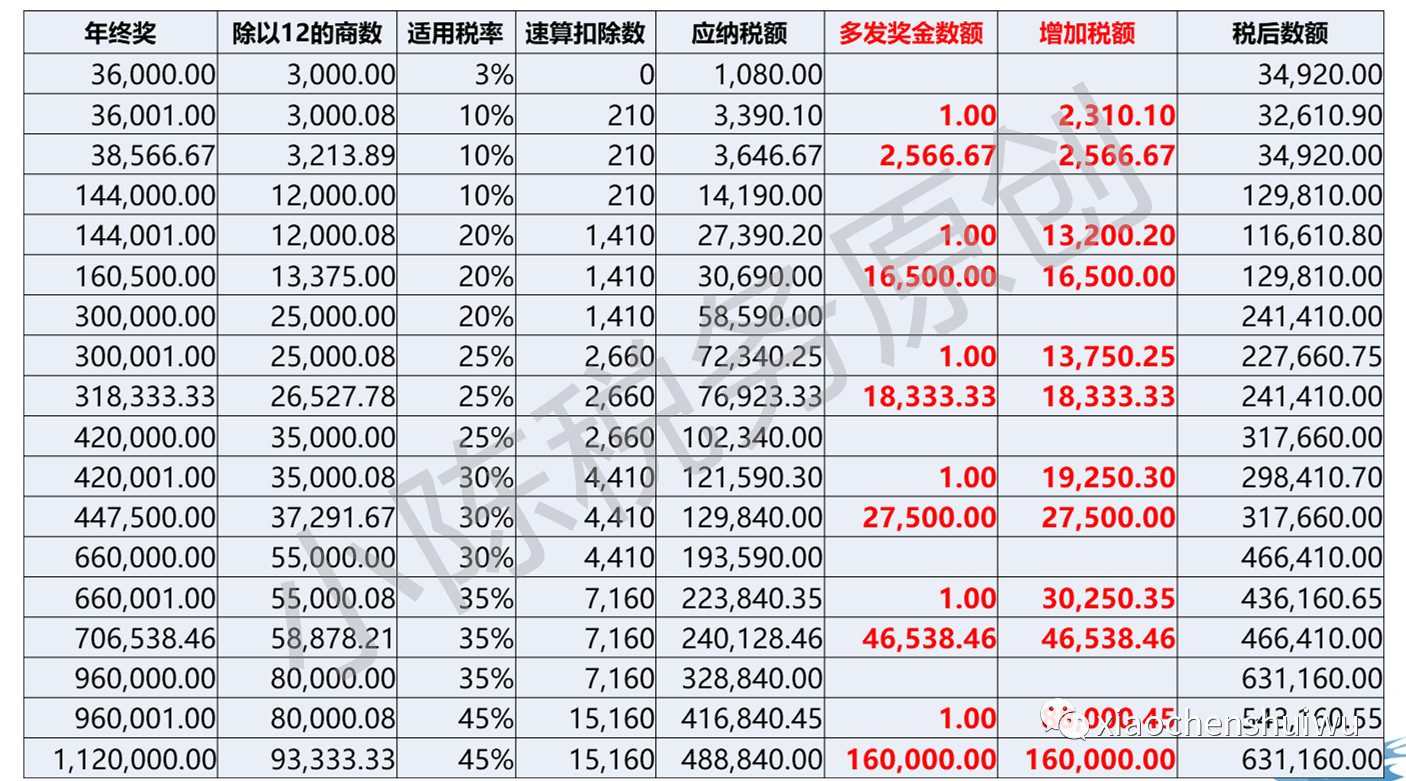

4.没有对比就没有伤害—这是对奥数不好的财税人力老师的“伤害” 取得年终奖不并入当年综合所得总共缴纳个税:9790元 取得年终奖并入当年综合所得总共缴纳个税:3180元 部分年终奖(7.9万元)并入当年综合所得总共缴纳个税:1710元 二、年终奖本身就有坑 【例1】年终奖金36000元,除以12后,每月平均3000元,对照上述年终奖税率表得到,税率3%,速算扣除数为0,则应纳个税为: 年终奖金应纳税额 = 36000 × 3%-0=1080元。 实发工资36000-1080=34920.00元 【例2】年终奖金38000元,除以12后,每月平均3166.67元,对照上述年终奖税率表得到,税率10%,速算扣除数为210,则应纳个税为: 年终奖金应纳税额 = 38000 × 10%-210=3590元。 实发工资38000-3590=34410.00元 【提醒】年终奖的坑 对比上述两个例子,年终奖金36000元情形,其实发工资34920.00元,比年终奖金38000情形,其实发工资34410.00元还多了510元,注意年终奖有坑。 俗称年终奖无效区间:36,001.00—38,566.67;144,001.00—160,500.00;300,001.00—318,333.33;420,001.00—447,500.00;660,001.00—706,538.46;960,001.00—1,120,000.00。  三、税率表

本文转自xiaochenshuiwu,版权归原作者所有,如有不妥请联系处理。 |

|

| 上一页: 举例说明:研发费用加计扣除“其他相关费用”限额计算方法 | |

| 下一页: 2018年的全年一次性奖金个税如何计算? | 返回>> |